【米国株】運用成績報告2020年10月度・初心者ポートフォリオ公開

訪問ありがとうございます。10月度の運用実績報告をします。米国株の投資スタンスはバイ&ホールドの長期投資なので短期的なリターンにあまり意味はありませんが、これから始める方の参考になれば幸いです。それではいってみましょう。

- 資産運用の現実を見たい方

- 米国株をこれから始めたい方

- 積立NISA・iDeCo + αで資産運用したい方

この記事は運用成績を報告するものです。

という方はこちらの記事を読んでもらえると助かります。⬇️⬇️⬇️

はじめに

株式投資は2016年から始めましたが、米国株は割と遅めです。

- 2019年11月〜

アベノミクス相場に乗れていただけの2019年の秋、ツイッターで「米国株最強」 と騒がれていた頃に米国株デビューした恥ずかしい初心者です。

お察しのとおり、このあたりの投資本を読んで勝利を確信していました(笑)

話題本を読んだだけで、よく分からない米国株を始めたところで相場の養分になることは明白ですですよね。

そのため「株式投資の未来」と「敗者のゲーム」くらいは読んで、長期投資について少しは理解を深めたつもりです。

20年以上の長いスパンで投資をしていく上で利益を最大化する要点が分かりやすく書かれていますよ。

運用方針

運用方針はVOOメインの効率的な資産形成(出口戦略は取り崩し)です。

もちろん、配当を家計費に当てたりせず、投資に再び突っ込みます。いわゆる配当再投資。

積立NISA・iDeCoについても下記のとおり資金投入していますので

- 積立NISA(夫):33,000円 / 月(S&P500)

- 積立NISA(嫁):33,000円 / 月(S&P500)

- iDeCo(夫):12,000円 / 月(S&P500)

- ジュニアNISA:800,000円 / 年(全世界、高配当優待株)

家計の資金繰りに困らないように、米国株についてはポートフォリオの内、毎月50,000円分だけ1銘柄を買い増します。

※金額は収入に合わせて増額していきます。

銘柄ポートフォリオ

現時点の保有銘柄は以下の11銘柄です。

- U

- VZ

- KO

- MO

- JNJ

- PEP

- VYM

- VOO

- XOM

- QQQ

- SPYD

10月U、VOOを買い付けました。

いやいやいや、何でU買ってんねん。

完全なる話題性です。5万円分しか買ってませんし、ある程度利益が出たら利確するつもりです。

夏のボーナス分はまだ残ってますし、冬のボーナス分も含めて、大きめの調整(高値から10%~20%)が来たらVOOをまとめて買い付けたいですね。

現在保有しているVYMや連続増配高配当株は保有し続けますし、ポートフォリオの25%くらいは個別株でも組み入れて楽しみます。組入れ比率は以下のとおりです。

- VOO:75%

- VYM・個別株:25%

現在保有している個別株は配当貴族銘柄やダウの犬銘柄から厳選しております。

配当貴族とは、25年以上連続で1株あたりの配当金を増やし続けている銘柄のことを言います。これらに該当する50銘柄ほどのリターンを平均化したものが配当貴族指数と呼ばれています。

配当貴族銘柄は25年以上も増配を続けてきたことから、企業はブラックマンデーやリーマンショックをも耐え忍び、企業経営の安定と信頼を積み上げてきたことが分かります。

未来永劫に増配が継続されるかは分かりませんが、市場予測ができない以上は過去の実績に従うことが賢明じゃないですか。

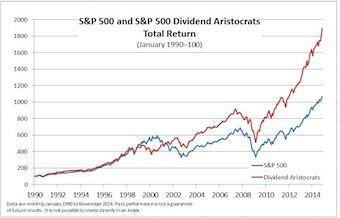

トータルリターンについても長期的にはS&P500を上回っています。これを見て、「配当貴族銘柄に投資すればインカムゲインの投資スタイルでもキャピタルゲインもイケるぞ」と勝利を確信しそうですよね。

ただ、これは配当貴族指数なので配当貴族銘柄から抽出したポートフォリオが同様なパフォーマンスを実現できるかは分かりません。

S&P500と配当貴族指数のトータルリターンの推移(1990~2014)

引用 https://www.indexologyblog.com

S&P500と配当貴族指数のトータルリターンの推移(2009~2019)

引用 https://www.motleyfool.co.jp

配当貴族銘柄はこちらから調べられます。

ダウの犬については以下の記事で書いています。

セクターポートフォリオ

VOOの組入れ比率が最大です。

うまいLays(ポテチ)も販売しています。

海外旅行に行った際には現地でしか売っていないLaysを必ず買っています。

騙されたと思って買ってみてね⬇️

運用成績報告

前置きが長くなりましたが運用成績を報告します。

配当金

今月の配当金は以下のとおりです

- KO:3.56ドル

- PEP:2.95ドル

- MO:4.95ドル

米国株投資を始めてから12ヶ月間に受け取った配当金は83.13ドルです。

運用成績

<評価損益率>

-10.0%(前月:-6.9%)

<VOOのみPF(比較)>

-7.7%(前月:-1.8%)

これまで散々述べておきながら元本割れです。先月に引き続きマイナス継続、、、大丈夫か米国株。

評価損益率はVOOだけを積立した場合のパフォーマンスに劣りましたが、その差は縮小しました。

最後に

VOOやら、全世界株やらが人気かと思ったら、今は米国新興株が人気みたいですね。皆様に爆益がもたらされることを祈って。

⬇️応援お願いします!

![アメリカンポテトチップ Frito Lay クラシックミックス 54袋入り(54 oz) 1530g [並行輸入品] アメリカンポテトチップ Frito Lay クラシックミックス 54袋入り(54 oz) 1530g [並行輸入品]](https://m.media-amazon.com/images/I/515Lk7SFu7L._SL160_.jpg)